다른 지표도 궁금하다면 아래링크로 꼬~

저평가 주식 고르기 (ROA, ROE)

저평가 주식 고르기 (EPS, PER)

저평가 주식 고르기 (BPS, PBR)

Contents

ROA(Return On Assets, 총자산이익률)

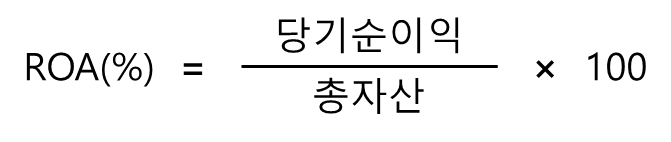

ROA 계산 방법

ROA란 당기순이익을 총자산으로 나눈 값이다! 비율 값에 100을 곱하였으므로 단위는 “%”이다.

- 당기순이익 : 특정기간 동안 영업활동을 통해 얻은 매출에서 모든 비용과 경비를 뺀 순이익

- 총자산 : 자기자본과 부채를 포함해 기업이 직접적으로 활용할 수 있는 모든 돈 (자산 = 자본 + 부채)

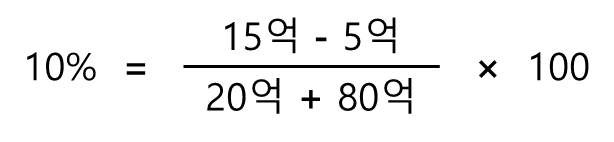

예를 들어, A기업이 자기 돈 20억과 은행에서 빌린 돈 80억으로 1년간 15억을 벌고 홍보비, 마케팅비,인건비 등 비용이 5억이 들었다면 ROA는 10%가 될 것이다.

ROA 의미

ROA는 기업이 활용할 수 있는 모든 돈을 이용해 얼마나 효율적으로 사업을 했는지 알 수 있는 지표이다. 따라서 기업의 경영 효율성과 경영 능력을 평가하는데 사용될 수 있으며, 이런 이유로 경영자에게도 큰 도움이 되는 지표이다. 또한, 기업의 자산과 순이익만을 이용했기 때문에 주가의 변동성과 시가총액의 영향을 받지 않아 객관적인 기업 분석에 도움이 된다.

※ 주가나 시가총액은 기업의 자산이 아니며, 기업이 직접적으로 사용할 수 있는 돈이 아니다!

ROA 예시

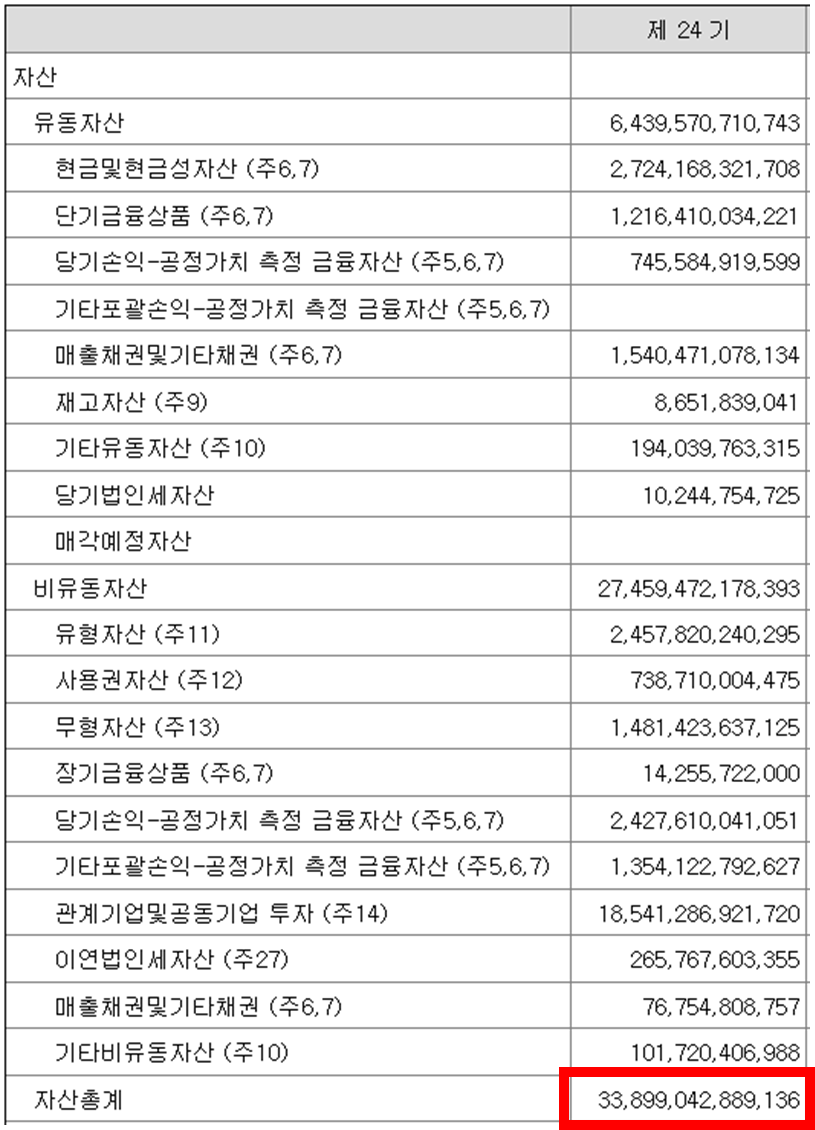

Naver의 2022년 연결재무제표를 이용해 ROA를 구해보자!

Naver의 2022년 말 총자산은 33,899,042,889,136원 이며,

Naver의 2022년 1년간의 당기순이익은 673,180,300,087원 이다.

따라서 Naver의 2022년 ROA는 1.986% 정도가 나온다

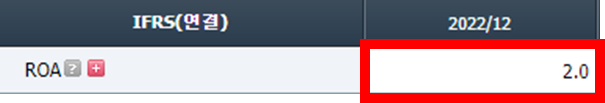

FnGuide에서 제공하는 공식정보와 한번 비교해 보면…!!

FnGuide제공 Naver 기업정보 보러가기

맞췄쥬~ (얘네들은 소수점 둘째에서 반올림하나 보네;;)

ROE(Return on Equity, 자기자본이익률)

ROE 계산 방법

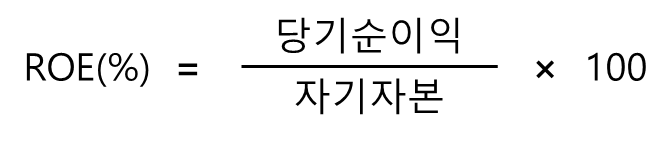

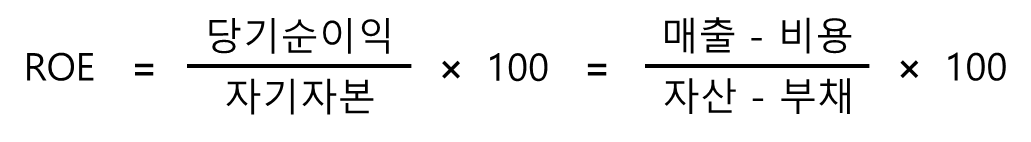

당기순이익을 총 자산으로 나눈 값이 ROA였다면 자기자본으로 나눈 값은 ROE 이다. 비율에 100을 곱하였으므로 단위는 “%”이다.

- 당기순이익 : 특정기간동안 영업활동을 통해 얻은 매출에서 모든 비용과 경비를 뺀 순이익

- 자기자본 : 총자산에서 부채를 뺀 금액, 그러니까 찐 내돈 (자본 = 자산 – 부채)

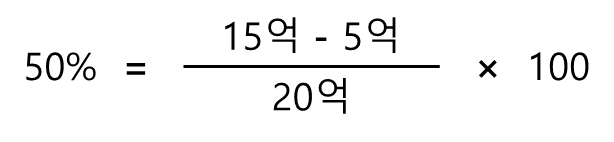

ROA에서 들었건 예와 같은 A기업이 자기 돈 20억과 은행에서 빌린 돈 80억으로 1년간 15억을 벌고 홍보비, 마케팅비,인건비 등 비용이 5억이 들었다면 ROE는 10%가 될 것이다.

ROE 의미

ROE는 투자의 대가 워런 버핏도 중요하게 생각하는 지표 중 하나일 정도로 투자 전 반드시 확인할 필요가 있다.

ROE도 ROA와 마찬가지로 주가와 시가총액의 영향을 받지 않는 지표라 객관적인 분석에 도움이 되며, 부채없이 투자한 돈 대비 얼만큼의 수익을 냈는지를 나타내기 때문에 은행이자와 비교되는 지표이기도 하다. 쉽게 말해 은행이자보다 낮은 ROE를 가진 기업은 은행이자보다도 적은 돈을 번다는 의미이기 때문에 투자 매력이 떨어지고 차라리 은행에 넣어두는 것이 좋다는 것이다. 그러나 부채로 발생한 손익여부를 확인할 수 없기 때문에, 부채 비중이 큰 업종에서는 ROA를 함께 확인해야 한다.

ROE 예시

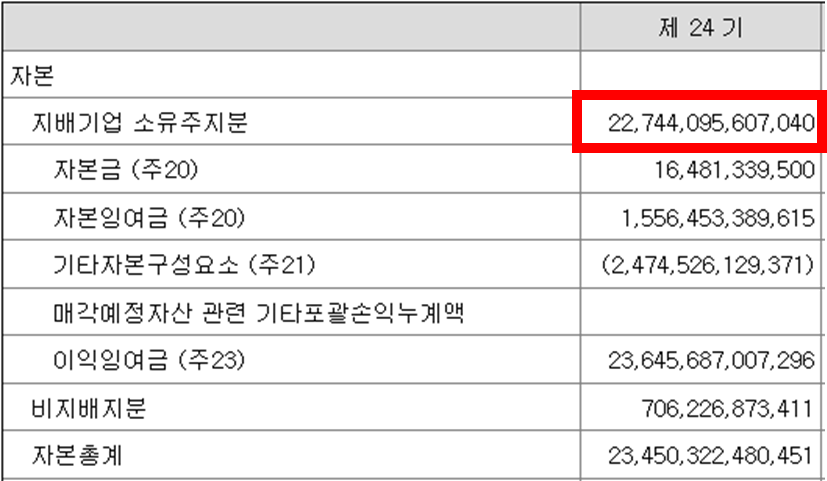

2022년 Naver의 연결재무제표를 보고 ROE를 계산해보자!

Naver의 2022년 총 자본은 23,450,322,480,451원 이지만, IFRS도입 이후에는 좀 더 적확한 “지배기업 소유주지분” 22,744,095,607,040원을 ROE 계산에 사용한다.

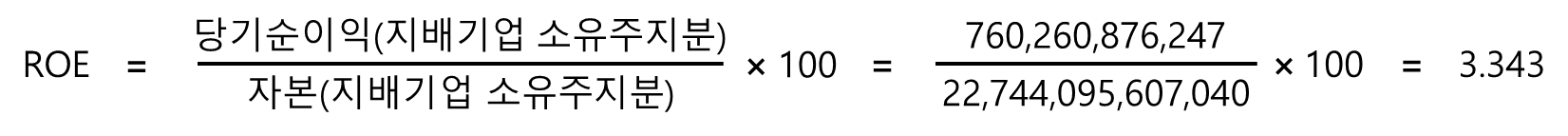

Naver의 2022년 1년간의 당기순이익은 673,180,300,087원 이지만, 마찬가지로 IFRS도입 이후 “지배기업 소유주지분” 760,260,876,247원을 사용한다.

따라서 Naver의 2022년 ROE는 3.343% 정도가 나온다.

FnGuide에서 제공하는 공식정보와 한번 비교해 보면 역시 동일한 것을 확인할 수 있다!

ROA와 ROE 주의할 점

ROA와 ROE를 함께 확인하자!

ROE만 확인해서는 좋은 기업을 찾기 어려울 수 있다.

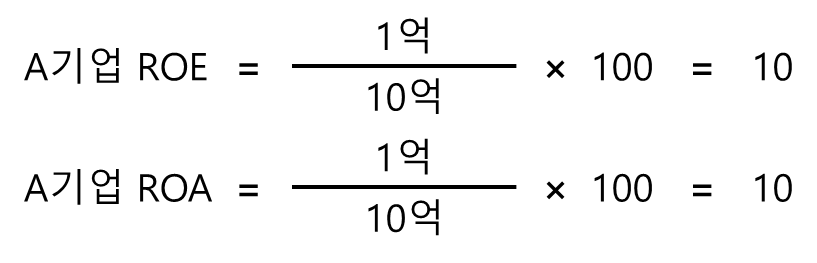

예를 들어, A기업은 자기 돈 10억으로 순이익 1억을 벌었고,

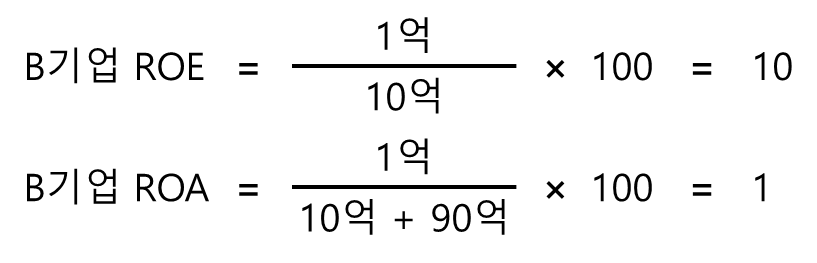

B기업은 자기돈 10억과 은행에서 빌린돈 90억으로 순이익 1억을 벌었다고 해보자.

B기업은 부채를 90억이나 더 사용했지만 A기업과 같은 1억을 벌었기에 A기업에 비해 경영능력도 좋지 않고 과도한 부채사용으로 인해 불안정할 수도 있다. 하지만 ROE만 본다면 A, B 기업 모두 10%로 동일하기 때문에, 똑같은 가치를 지닌 기업이라 오해할 수 있다. 따라서 ROE와 ROA를 함께 알아 보는 것이 좋으며 특히 부채를 많이 사용하는 업종에서는 ROA값을 반드시 참고하는 것이 좋다.

ROE가 크다고 무조건 좋은건 아니다!

ROE 계산식은 아래와 같이 나타낼 수도 있는데

기업은 3가지 방법으로 ROE를 의도적으로 크게 만들 수 있다.

- 비용을 줄인다 : 저렴한 원가를 사용하거나 직원 또는 투자 감축으로 비용을 주려 당기순이익을 크게 만든다.

- 부채를 늘린다 : 부채를 늘려 자기자본을 줄이거나 새로운 사업에 투자해 당기순이익을 늘린다.

- 자산을 줄인다 : 주주들에게 배당을 주어 자산을 줄인다. (물론 경영자가 대주주이면 본인 주머니에도 들어가면서..)

다시 말해, 매출이 증가하지도 않았는데 ROE가 증가했다면 기업이 의도적으로 ROE를 키웠을 수 있으므로 주의해야 하며, ROE를 보고 투자 한다면 매출이 꾸준히 증가하고 있는지, 배당은 과도하지는 않은지, 적절한 투자는 하고 있는지도 함께 따져봐야 한다.

그럼 모두 성투하자고~